Денег нет, но вы держитесь: как казанцам купить недвижимость в условиях высокой ставки?

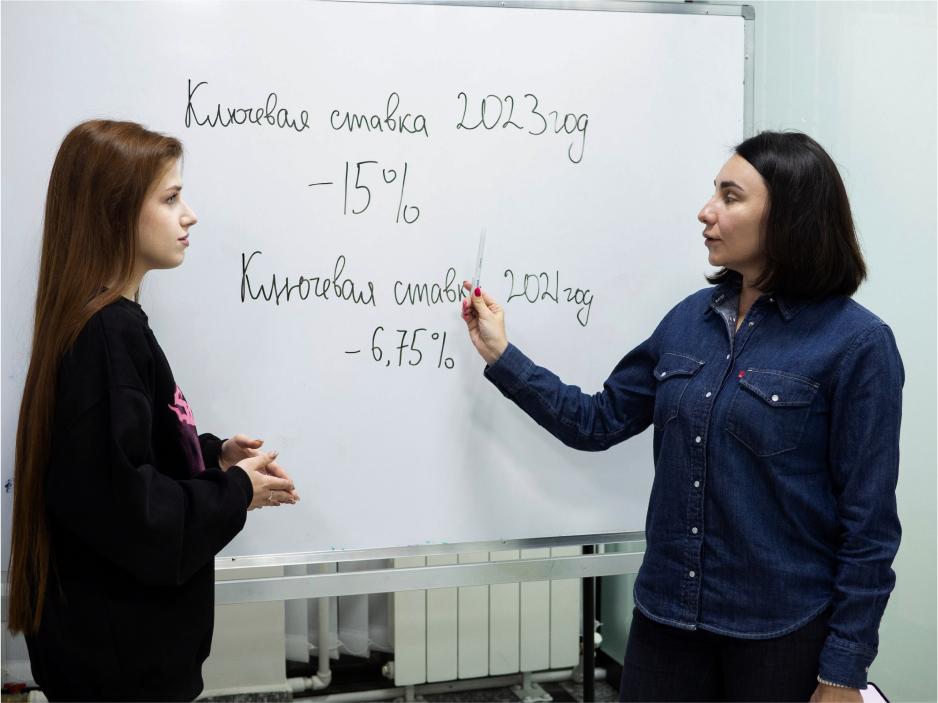

К 2024 году большинство россиян, вероятно, не сможет приобрести квартиру в ипотеку: дело в том, что произошел резкий рост ключевой ставки с 7,5% в июле до 15% в октябре 2023 года. Так, по данным Дом.РФ, средняя ставка в топ-20 ипотечных банков на конец октября 2023 года составила от 5% до 8% для первичного и 14,52% для вторичного жилья.

Как изменился рынок недвижимости за последнее время, возможно ли приобрести квартиру в современных реалиях и кому выгодно брать ипотеку сегодня - об этом и многом другом рассказала ProKazan Инна Салаватовна, генеральный директор агентства недвижимости "Альтера".

Инна Салаватовна, генеральный директор агентства недвижимости "Альтера"

- Что происходило с рынком недвижимости в последнее время?

- Почти два года назад, начиная с февраля 2022 года, экономика страны получила большую встряску: ключевая ставка была поднята Центробанком до 20%.

Следом банки объявили о повышении процентной ставки по ипотеке. Очевидно, это создало ажиотаж на покупку недвижимости. Люди, находясь в неопределенности, искали надежные способы вложения средств. Также ситуация простимулировала тех, кто был в шаге от решения о покупке, но почему-то медлил. Так произошел кратковременный всплеск спроса, за которым наступил ожидаемый спад: покупать квартиры при столь высокой ставке казалось практически невозможным.

Тогда, во избежание "заморозки" рынка недвижимости, стали появляться новые программы: околонулевая ставка, субсидирование первоначального взноса, расширение госпрограмм. Проще говоря, делалось все, чтобы недвижимость снова стала покупаться. Однако и это продлилось недолго: постепенно рынок начал возрождаться и многие программы того времени уже недоступны сегодня.

.png)

Инна Салаватовна, генеральный директор агентства недвижимости "Альтера" и Виктория Козырева, журналист ProKazan

К слову, в 2022 году многие ожидали, что за резким повышением цен на недвижимость последует столь же резкий спад, но этого не произошло. Рынок недвижимости так устроен, что цена может молниеносно взлететь, но никогда не будет снижаться с тем же темпом. Поэтому, когда люди ожидали снижения цен вплоть до 40%, мы понимали, что этого не произойдет. Действительно, реальное снижение составило лишь 5-10%.

- А что было бы, если бы ключевую ставку не подняли, а наоборот - снизили?

- Если бы ключевую ставку не подняли или сделали ниже, недвижимость могла бы подорожать еще сильнее. В основе этого утверждения лежит концепция экономического пузыря, который образуется, когда цены становятся излишне высокими и не соответствуют реальной стоимости объектов.

В условиях низких ключевых ставок банковские кредиты становятся доступнее для населения, тем самым стимулируя спрос на недвижимость. Как известно, когда спрос превышает предложение, цены начинают расти. Проще говоря, это привело бы к ситуации, когда покупка жилья стала бы практически невозможна для широких слоев населения.

Инна Салаватовна, генеральный директор агентства недвижимости "Альтера" и Виктория Козырева, журналист ProKazan

- Что ощущает рынок недвижимости сегодня? На сколько изменилась ключевая ставка от Центрального банка и насколько тяжело сегодня приобрести вторичное и первичное жилье?

- Совет директоров Банка России объяснил, что рост ключевой ставки произошел из-за ускорения роста цен абсолютно на все. При этом уровень инфляции отклонился от целевого показателя. Чтобы исправить ситуацию, Центробанк ввел жесткую денежно-кредитную политику, которую мы наблюдаем сегодня. Таким образом удастся стабилизировать годовую инфляцию c 7-7,5% до 4% к 2024 году.

Инфляция представляет собой рост общего уровня цен на товары и услуги, и если он выходит за рамки желаемого, это может негативно сказаться на экономике.

Сегодня ключевая ставка от ЦБ составляет 15%, средняя ставка на ипотеку при покупке вторичного жилья свыше 16%, а на первичное доступны ставки в два раза меньше - примерно 7-8%. Очевидно, что рынок вторичного жилья в этой ситуации особенно пострадал: ипотека в данном сегменте не субсидируется государством и это значит, что ежемесячные платежи по ипотеке примерно в 2 раза больше, чем сумма за аренду квартиры. При этом есть ситуации, когда покупка вторичного жилья выгодна. Например, для тех, кто меняет однокомнатную квартиру на двухкомнатную и берет в кредит небольшую сумму, допустим, 1,5 млн рублей.

В таком случае 16% годовых - это не такая страшная цифра, чтобы улучшить свои условия. Однако, если человек планирует покупку вторичного жилья при завышенных ценах на квартиры, то при ставке 16% сделка будет почти непосильна человеку со средним доходом. К слову, сегодня каждый квадратный метр может стоить около двухсот тысяч - это очень дорого. И, так как вторичное жилье не всем по карману, люди все чаще обращают свое внимание на приобретение новостроек.

.png)

Инна Салаватовна, генеральный директор агентства недвижимости "Альтера"

- Понятно, что ситуация оставляет желать лучшего, но все же: есть ли в ней плюсы и кому сегодня стоит покупать недвижимость?

- Многим кажется, что высокая ключевая ставка означает, что страна с экономической точки зрения нестабильна. Напомню, что повышение ключевой ставки – это способ регулирования темпов инфляции. Так государство сдерживает покупательскую способность, чтобы не допустить бесконтрольного роста цен, в том числе на недвижимость.

Ключевая ставка - это стоимость денег в стране для коммерческих банков, в которых берутся кредиты у Центробанка.

Сегодня, чтобы реализовать свою недвижимость, застройщики предлагают включать низкую процентную ставку в стоимость квартиры. Это может быть крайне выгодно для покупателя, главное обращать внимание на некоторые нюансы. Например, в первой половине 2023 года предложения были действительно интересными: купить квартиру с маленькой ставкой по ипотеке можно было с минимальным удорожанием квартиры. Сегодня же мы наблюдаем колоссальное удорожание. По некоторым объектам стоимость квартиры при льготных условиях увеличилась в 2 раза, порой это свыше 100% от рыночной цены. В некоторых случаях это все еще выгодно, а в некоторых решение о покупке способно привести к значительным переплатам. Помочь сориентироваться может опытный риелтор.

Инна Салаватовна, генеральный директор агентства недвижимости "Альтера" и Виктория Козырева, журналист ProKazan

Важно понимать, что покупка недвижимости по цене, значительно превышающей рыночную стоимость, может быть опасной ситуацией. Если покупатель через некоторое время захочет продать эту недвижимость, он может обнаружить, что должен банку больше, чем может получить при продаже. Поэтому такие сделки могут быть перспективными только на длительной дистанции.

- Какую недвижимость приобрести сегодня, чтобы избежать значительных переплат в будущем?

- Как ни странно, сегодня особую популярность обретают новостройки повышенного комфорта. Если человек покупает квартиру за наличные или инвестирует большую сумму в первоначальный взнос, то ему выдают рассрочку на квартиры бизнес-класса. Получается, что собственник вносит всего 15% суммы в течение двух лет, а основной платеж отдает в конце. Так покупатель избегает удорожаний и переплат.

На что стоит обратить внимание: около центра Казани и в Вахитовском районе уже существуют проекты, в которых построены дома бизнес-класса.

Также рекомендую рассмотреть вариант покупки загородной недвижимости. Особенно сейчас, когда есть привлекательные программы по государственной поддержке, также семейная, сельхоз и IT-ипотека. И если сравнивать дом с двухкомнатной квартирой на вторичном рынке под ставку 16%, то ИЖС станет более выгодным вариантом не только с материальной точки зрения: у вас будет жилье площадью 100 квадратных метров, вместо привычных 40 или 50.

.png)

Инна Салаватовна, генеральный директор агентства недвижимости "Альтера"

К слову, покупка загородного дома рядом с Казанью сопоставима по цене с приобретением однокомнатной квартиры в аналогичной локации.

- Что насчет льготных программ? Как они могут помочь уменьшить количество затрат?

- Действительно, льготные программы могут помочь приобрести квартиру дешевле. Среди самых выгодных - IT-ипотека со ставкой под 5%. Главное достоинство предложения в том, что можно приобрести квартиру в любом жилом комплексе. Конечно, в этом случае особенно выигрывают проекты бизнес-класса: при льготной программе покупатель платит за квартиру повышенного комфорта меньше, чем обыватель за "хрущевку".

Напомню о других субсидиях, которые могут помочь снизить финансовую нагрузку:

- Сельхоз ипотека - в пределах 3% годовых,

- Ставка по господдержке - 8%,

- Семейная ипотека - 6%

- Материнский капитал: за рождение 1 ребенка вы получаете 589,5 тысяч рублей, а за второго - 779 тысяч рублей. Отметим, что в 2024 году выплата увеличится - 631 тысяча рублей за одного ребенка и 834 тысячи рублей за второго. Напомню, что субсидию можно использовать при погашении первоначального взноса.

- Не забываем и про условия отцовского капитала: за рождение 3-го ребенка льготную выплату могут увеличить на 1 млн рублей. На данный момент она составляет 450 тысяч рублей и этой суммой можно воспользоваться только для погашения ипотеки.

.png)

Инна Салаватовна, генеральный директор агентства недвижимости "Альтера"

- Какие риски для покупателей существуют сегодня?

- Риск №1: Купить недвижимость, которая подешевеет в ближайшие годы. Есть вероятность, что собственник не сможет выйти с этой инвестиции: покупатель приобрел квартиру, а продать удастся только за меньшие деньги.

Отсюда возникает риск №2: Если погасить кредит невозможно, то собственник продает квартиру, а остаток денег оставляет у себя. В этом случае человек рискует потерять все свои деньги, ведь суммы за продажу недвижимости не хватит на погашение кредита.

Риск №3: Купить квартиру, которая в перспективе 3-5 лет может “вас разочаровать”. Так как сейчас достаточно много недвижимости продается в развивающихся районах, никто из собственников не знает, какая у них перспектива на будущее.

Чтобы минимизировать риски с покупкой квартиры, которая в дальнейшем может не оправдать ожиданий, специалисты по недвижимости рекомендуют сначала проанализировать план развития района. При этом нужно постоянно просматривать новости: какие объекты планируют застраивать около вашего дома.

- Что будет с рынком недвижимости дальше?

- Мы слишком зависим от многих факторов. Единственное, что могу сказать наверняка - прогноз по рынку аренды весьма оптимистичен.

Когда люди принимают решение между арендой и покупкой, они первым делом сравнивают размер ежемесячного платежа и сумму за аренду. И если мы замечаем большие ставки, то при таких обстоятельствах проще снять квартиру, ведь аренда стоит в разы дешевле. Стоимость арендных платежей не планируют повышать, поэтому вариант выгоден для тех, кто не успел купить квартиру или отложил идею на год.

В связи с повышением ключевой ставки довольно трудно принять взвешенное решение и грамотно подобрать недвижимость под свои финансовые возможности. Чтобы при этом минимизировать риски, редакция рекомендует внимательно рассмотреть все варианты при покупке жилья.

Реклама. ИП Адгамова Инна Саловатовна. LjN8KUy6k